С переходом к рыночной экономике в России закрепилась практика заключать договоры в условных единицах. Как в этом случае вести учет расчетов с покупателями и продавцами, мы расскажем в статье.

К.С. Таравков, эксперт АГ «РАДА»

Согласно статье 317 Гражданского кодекса, допускается установление цены договора в рублях, эквивалентной сумме в иностранной валюте или условных денежных единицах (далее у. е.).

Подлежащая уплате в рублях сумма определяется по курсу Банка России соответствующей валюты или условных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Оформление сделки в условных единицах

Договор купли-продажи товаров, выполнения работ или оказания услуг можно заключить как в письменной, так и в устной форме, если последнее не запрещено законодательством.Если работа или услуга разовая, то договор оформлять необязательно. В этом случае для оплаты можно выставить счет. Подтверждением согласия будет являться получение денег на расчетный счет или в кассу фирмы.

Оформление первичных документов и счетов-фактур

Бухгалтерский учет имущества, обязательств и хозяйственных операций должен вестись в рублях. Об этом говорится в пункте 1 статьи 8 Федерального закона «О бухгалтерском учете» от 21 ноября 1996 г. № 129-ФЗ (далее – Закон). Все факты хозяйственной деятельности подлежат отражению в бухгалтерском учете организации на основании первичных документов. В унифицированных формах бланков первичных документов предусмотрено их заполнение в отечественной валюте. Вместе с тем такие документы можно заполнять в у. е., если добавить дополнительные графы, суммы в которых будут указаны в у.е. Это разрешено пунктом 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности РФ, утвержденного приказом Минфина от 29 июля 1998 г. № 34н.Если организация является плательщиком НДС, то покупателю товаров, работ или услуг необходимо выставить счет-фактуру. Он не является первичным документом для целей бухгалтерского учета. Правила его составления определены положениями статьи 169 Налогового кодекса.

Согласно пункту 7 этой статьи, счет-фактура может быть выставлен в иностранной валюте, если это предусмотрено условиями договора. Например, такое правило установлено для валютных контрактов. Также Налоговый кодекс не запрещает выставлять счет-фактуру и в у. е.

Суммовые разницы

Если курс у. е. на дату оплаты отличается от курса на дату реализации товаров (работ и услуг), в учете у продавца возникают суммовые разницы. Они могут быть как положительными, так и отрицательными.Если счет-фактура выставлен покупателю в рублях, у продавца появляется необходимость выписывать дополнительные счета-фактуры на суммовые разницы. Порядок регистрации счетов-фактур в книге продаж будет зависеть от выбранного метода определения налоговой базы по НДС: по отгрузке или по оплате.

Если выручка определяется по отгрузке, выписанный счет-фактура регистрируется в книге продаж в рублях по курсу у. е. на день реализации. Счета-фактуры на суммовые разницы выставляются и регистрируются в книге продаж в момент оплаты.

Когда выручка определяется по оплате, момент регистрации в книге продаж счетов-фактур на реализацию товаров (работ, услуг) и на суммовые разницы совпадает с датой оплаты.

Обратите внимание, что при выставлении счета-фактуры в у. е., не нужно заполнять документы на суммовые разницы. Если выручка определяется по отгрузке, то в книге продаж счет-фактура будет отражаться в рублях по курсу у. е. на день отгрузки. По мере возникновения суммовых разниц этот же счет-фактура будет регистрироваться в книге продаж в момент оплаты. Если выручка определяется по оплате, то счет-фактура будет регистрироваться в книге продаж только в моменты оплаты. В этом случае суммовые разницы в книге продаж отражаться не будут.

Учет у продавца

Положительная суммовая разница у продавца образуется, если курс у. е. на дату оплаты выше курса у. е. на дату реализации. Если курс у. е. на дату погашения обязательства ниже курса у. е. на дату отгрузки, у организации-продавца возникает отрицательная суммовая разница.Бухгалтерский учет

В бухгалтерском учете продавца отрицательные суммовые разницы уменьшают выручку по обычным видам деятельности. Это следует из пункта 6.6 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденному приказом Минфина от 6 мая 1999 г. № 32н. Положительные суммовые разницы в бухгалтерском учете продавца увеличивают выручку от обычных видов деятельности.

Налоговый учет

В налоговом учете положительные суммовые разницы относятся к внереализационным доходам согласно подпункту 11.1 пункта 1 статьи 250 Налогового кодекса. Отрицательные суммовые разницы являются внереализационными расходами. Об этом говорится в подпункте 5.1 пункта 1 статьи 265 Налогового кодекса.

Согласно положениям пункта 5 статьи 273 Налогового кодекса, организации, исчисляющие доходы и расходы кассовым методом, не учитывают суммовые разницы по обязательствам, выраженным в у. е.

ПримерЗАО «Ахиллес» заключило со строительной фирмой ООО «Гектор» договор купли-продажи песка. Количество товара – 1000 тонн. Цена одной тонны без НДС равна 100 у. е. (по условиям договора 1 у. е. = 1 долл. США). Итого стоимость товара составила 120 000 у. е.

По условиям договора оплата производится в рублях по курсу Банка России на день оплаты.

Товар был отгружен покупателю 3 сентября 2003 года (1 долл. США = 30,5547 руб.). Выручка составила 3 666 564 рубля (120 000 х 30,5547), в том числе НДС – 611 094 рубля. В этот же день были выставлены товарная накладная по форме № ТОРГ-12 (в рублях) и счет-фактура (в у. е.).

ЗАО «Ахиллес» выручку для целей исчисления НДС определяет по отгрузке. Учет доходов и расходов по налогу на прибыль ведется методом начисления.

Учет доходов и расходов по налогу на прибыль ООО «Гектор» ведет методом начисления.

На расчетный счет ЗАО «Ахиллес» 5 сентября 2003 года поступили деньги в сумме 3 676 752 рубля (1 долл. США = 30,6396 руб.).

При этом суммовая разница составила 9108 рублей (120 000 х (30,6306 – 30,5547), в том числе НДС – 1518 рублей.

В бухгалтерском учете ЗАО «Ахиллес» сделаны следующие записи:

Дебет 62 Кредит 90-1

– 3 666 564 рубля – отражена выручка от реализации товара;

– 611 094 рубля – начислен НДС;

Дебет 51 Кредит 62

– 3 676 752 рубля – поступила оплата за реализованный товар;

Дебет 62 Кредит 90-1

– 9108 рублей – начислена положительная суммовая разница;

Дебет 90-3 Кредит 68 субсчет «Расчеты с бюджетом по НДС»

– 1518 рублей – начислен НДС с суммовой разницы.

В налоговом учете ЗАО «Ахиллес» будет отражен доход от реализации в сумме 3 055 470 рублей (3 666 564 – 611 094). В составе внереализационных доходов будет учитываться суммовая разница – 7590 рублей (9108 – 1518).

–конец примера–

Учет у покупателя

Положительная суммовая разница у покупателя появляется, если курс у. е. на дату оплаты ниже курса на дату приобретения товара. Если курс у. е. на дату погашения обязательства выше курса у. е. на дату покупки, то у покупателя возникает отрицательная суммовая разница.Бухгалтерский учет

В бухгалтерском учете покупателя суммовые разницы включаются в стоимость приобретаемого имущества, если оплата была произведена до момента принятия имущества к учету. Об этом говорится в пункте 6 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина от 9 июня 2001 г. № 44н. Также это отражено в пункте 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина от 30 марта 2001 г. № 26н.

Если оплата была произведена после принятия имущества к учету, то положительные суммовые разницы включаются в состав внереализационных доходов. Это следует из пункта 8 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина от 6 мая 1999 г. № 32н. Отрицательные суммовые разницы включаются в состав внереализационных расходов. Об этом говорится в пункте 12 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденному приказом Минфина от 6 мая 1999 г. № 33н.

Налоговый учет

Налоговый учет суммовых разниц у покупателя аналогичен учету суммовых разниц у продавца.

ПримерВоспользуемся данными предыдущего примера.

В бухгалтерском учете ООО «Гектор» будут сделаны следующие записи:

Дебет 10-1 Кредит 60

– 3 055 470 рублей – оприходованы материалы на склад;

Дебет 19-3 Кредит 60

– 611 094 рублей – учтен НДС;

Дебет 60 Кредит 51

– 3 676 752 рубля – оплачена задолженность продавцу;

Дебет 91-2 Кредит 60

– 7590 рублей (9108 – 1518) – начислена отрицательная суммовая разница;

Дебет 19-3 Кредит 60

– 1518 рублей – учтен НДС с суммовой разницы.

В налоговом учете ООО «Гектор» будут оприходованы материалы на сумму 3 055 470 рублей. В налоговую базу в качестве внереализационного расхода будет включена суммовая разница – 7590 рублей.

–конец примера–

Как избежать суммовых разниц

Чтобы избежать суммовых разниц, положения договора необходимо дополнить пунктом, по которому право собственности на товар переходит в момент оплаты. При этом цена договора должна быть указана в условных единицах. Тогда покупатель будет производить расчет в рублях по курсу Банка России на день оплаты. Продавец выставляет накладную и счет-фактуру в рублях на эту же сумму. Момент реализации и оплаты товара в данном случае совпадает.Обратите внимание: если срок погашения задолженности будет выходить за рамки квартала, возрастет база по налогу на имущество, поскольку отгруженные, но нереализованные товары будут отражаться в бухучете продавца на счете 45 «Товары отгруженные».

В этом случае покупатель должен будет учесть неоплаченные товары на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение».

Суть изменений, касающихся отмены "суммовых разниц"

В начале напомним вкратце суть произошедших изменений. С 2007 года из бухгалтерского учета исключается понятие "суммовая разница" - суммовые разницы становятся одним из видов курсовых. Такие разницы с 2007 года всегда относятся на прочие доходы (расходы) и не включаются в стоимость соответствующих активов или обязательств, как это происходило в некоторых случаях с суммовыми разницами. Производится регламентная переоценка активов и обязательств в условных единицах в конце отчетного периода по курсу, установленному соглашением сторон. Переоценка дебиторской и кредиторской задолженности также производится при любом ее погашении (полном или частичном).

Вместе с тем в законодательстве по НДС и налогу на прибыль никаких изменений в этой связи не произошло. Суммовые разницы в налоговом учете по налогу на прибыль продолжают учитываться по тем же правилам, что и в 2006 году. Для целей НДС объектом налогообложения, как и раньше, являются все суммы поступлений, связанные с расчетами за товары, работы, услуги.

Перейдем к тому, как в типовых конфигурациях фирмы "1С" обеспечивается ведение в 2007 году учета в соответствии с приказами Минфина России от 27.11.2006 №№ 154н, 155н, 156н.

Изменения в порядке отражения расчетов в у.е. в "1С:Предприятии 8"

Сначала расскажем о нововведениях, появившихся в типовой конфигурации "Бухгалтерия предприятия".

До 2007 года для учета возникающих разниц по расчетам в у.е. на 91 счете в справочнике "Прочие доходы и расходы" была специальная статья, которая так и называлась - "Суммовые разницы". С этого года старая статья не может использоваться. Вместе с тем, новое ПБУ 3/2006 требует отдельного раскрытия в отчетности сумм курсовых разниц при оплате в валюте и при оплате в рублях. Поэтому в справочник "Прочие доходы и расходы" была добавлена новая статья для разниц по рублевым расчетам - "Курсовые разницы по расчетам в у.е.". Элемент с таким же наименованием был также добавлен в значения видов прочих доходов и расходов - это требуется для корректного формирования отчета о прибылях и убытках (Формы № 2).

Все регламентные операции в "1С:Бухгалтерии 8" выполняются документом "Закрытие месяца". Поэтому этот документ выполняет теперь и переоценку задолженностей в условных единицах на конец каждого отчетного периода. Для этого в нем появился специальный флажок, который так и называется - "Переоценка расчетов в условных единицах".

"Закрытие месяца" выполнит и вступительную переоценку остатков задолженностей в условных единицах по состоянию на 01.01.2007.

Переоценку задолженностей в условных единицах в бухгалтерском учете с 2007 года выполняют и все документы, которыми может отражаться оплата (банковские платежные поручения и ордера, кассовые документы, документ "Корректировка долга").

Еще раз напомним, что налог на прибыль и НДС в части расчетов в условных единицах в этом году учитываются по тем же правилам, что и до 2007 года. Это, в частности, означает, что для корректного определения величины суммовой разницы в налоговом учете и для определения величины доначисленного НДС необходимо знать рублевую оценку задолженности в условных единицах без проведенных в бухгалтерском учете переоценок. Из данных бухгалтерского учета получить такую сумму не можем. Поэтому необходимо было организовать еще один, параллельный учет задолженностей в условных единицах - по старым правилам, безо всяких переоценок. Для этого в бухгалтерский план счетов добавлен забалансовый счет с кодом "УЕ" - "Задолженность по расчетам в у.е.". В зависимости от того, расчеты с покупателями или с поставщиками мы отражаем, проводки делаются либо по субсчету "УЕ.62" - "Задолженность по реализации в у.е.", либо по субсчету "УЕ.60" - "Задолженность по приобретению в у. е.".

Счета с такими же кодами - "УЕ.62" и "УЕ.60" - появились и в налоговом плане счетов. Они нужны для того, чтобы в случае применения ПБУ 18/02 можно было отразить временные разницы в оценке задолженности между бухгалтерским и налоговым учетами (для целей бухгалтерского учета задолженность переоцененная, для целей налогового учета - непереоцененная). Проводки по налоговым счетам "УЕ.62" и "УЕ.60" позволяют нам при закрытии месяца автоматически начислить отложенные налоговые активы (ОНА) и обязательства (ОНО). Для начисления ОНА и ОНО по расчетам в условных единицах в конфигурацию добавлен новый вид активов и обязательств - "Курсовые разницы при оплате в рублях". Если организация не применяет ПБУ 18/02, у нее нет и необходимости учитывать суммы временных разниц, поэтому никаких проводок по налоговым счетам "УЕ.62" и "УЕ.60" в этом случае не делается.

Рассмотрим на примерах, как отражаются операции по расчетам в условных единицах в бухгалтерском и налоговом учете по новым правилам.

Сначала будем говорить о вступительной переоценке задолженностей в условных единицах, которую организация должна была провести по состоянию на 01.01.2007.

Прежде всего, нужно обратить внимание на то, что новое ПБУ 3/2006 действует только начиная с отчетности 2007 года. Неоплаченные остатки задолженностей по договорам в условных единицах в баланс за 2006 год должны попасть без учета переоценки. Однако во вступительном сальдо баланса за 2007 год результаты переоценки уже должны отразиться. Поэтому в типовых конфигурациях фирмы "1С" проводки по переоценке формируются с датой 31.12.2006, но производить такую переоценку нужно уже после того, как годовой баланс уже сдан.

Для автоматического формирования всех необходимых проводок, связанных со вступительной переоценкой расчетов в у. е., пользователи "1С:Бухгалтерии 8" должны после формирования годового баланса ввести еще один дополнительный документ "Закрытие месяца" за 31.12.2006, отметив в нем единственную операцию - "Переоценка расчетов в условных единицах на 01.01.2007".

При проведении документ "Закрытие месяца" фиксирует непереоцененную задолженность покупателя по расчетам в условных единицах проводкой по дебету счета "УЕ.62". Сумма вступительной переоценки согласно Приказу № 154н относится на счет 84 "Нераспределенная прибыль (непокрытый убыток)". Для целей налогового учета задолженность не переоценивается. Следовательно, в налоговом учете формируется проводка по временной разнице в оценке задолженности с видом учета "ВР", а в бухгалтерском учете на счете 77 формируется отложенное налоговое обязательство - также в корреспонденции со счетом 84.

Документ "Реализация товаров и услуг" от 05.03.2007 в бухгалтерском учете формирует соответствующие проводки.

Как видно, в дополнение к обычным бухгалтерским проводкам аналогично предыдущему примеру проводка по дебету счета "УЕ.62" фиксирует задолженность покупателя по расчетам в условных единицах.

В налоговом учете никаких дополнительных проводок, кроме обычного отражения факта реализации, не делается.

При закрытии месяца возникшую задолженность в условных единицах необходимо переоценить, так чтобы остаток рублевой задолженности по бхгалтерскому учету соответствовал курсу на дату переоценки. В результате в бухгалтерском учете на счете 91 у нас возникает связанный с переоценкой доход. Для целей налогового учета никакого дохода не возникает - глава 25 НК РФ не предусматривает переоценок задолженностей в условных единицах. Поэтому в налоговом учете, как и при проведении вступительной переоценки, формируется проводка по временной разнице с видом учета "ВР"

В бухгалтерском учете эта временная разница приводит к формированию проводки по отложенному налоговому обязательству (первая проводка - переоценка задолженности, вторая проводка - формирование ОНО).

При поступлении оплаты необходимо, во-первых, еще раз переоценить весь остаток задолженности - теперь уже по курсу на день оплаты. В нашем случае курс на дату последней переоценки был равен 31,5. На дату оплаты курс упал, значит, в бухгалтерском учете на счете 91 возник расход, связанный с переоценкой. Задолженность по счету 62.31 погашается по текущему курсу (29 x 1 000), а задолженность по счету УЕ.62 - по тому курсу, который был на дату реализации (28 x 1 000). Разница между суммой проводки по счету 62.31 и суммой проводки по счету УЕ.62 (29 000 - 28 000), с одной стороны, фактически представляет собой базу для доначисления НДС, а с другой - она является (за минусом доначисленного НДС) той суммовой разницей, которая образует доход в налоговом учете.

Проводке налогового учета по суммовой разнице в бухгалтерском учете можем сопоставить только проводку по доначислению НДС. Суммы проводок явно неравны, кроме того, в налоговом учете на счете 91 возник внереализационный доход, а по НДС в бухгалтерском учете на счете 91 образовал расход. Поэтому для сопоставимости данных бухгалтерского и налогового учета нам потребуется сформировать еще одну проводку по временной разнице с видом учета "ВР".

После проведения всех документов в расчетах с ООО "Дальстрой" никакого остатка задолженности на счете 62.31 не остается. Отсюда следует, что не остается никаких остатков и по тем счетам, которые нами были добавлены - УЕ.62 в бухгалтерском плане счетов и УЕ.62 в налоговом плане счетов.

Отложенное налоговое обязательство, начисленное документом "Закрытие месяца" в марте, будет погашено при проведении апрельского одноименного документа.

В типовой конфигурации "Управление производственным предприятием" все изменения в учете расчетов в условных единицах тоже реализованы, однако с некоторыми отличиями от "1С:Бухгалтерии 8". Механизм взаиморасчетов конфигурации УПП содержит специальные регистры, которые позволили не добавлять для хранения рублевой оценки задолженности без учета переоценок счет "УЕ" в план счетов бухгалтерского учета, а хранить эту оценку в данных регистров. Кроме того, вместо документа "Закрытие месяца" в конфигурации функцию по регламентной переоценке остатков задолженностей в у.е. выполняет документ "Переоценка валютных средств", в который для этих целей также был добавлен флажок "Переоценка расчетов в условных единицах".

Екатерина Колесникова

,

Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»

Практика заключения договоров в условных единицах (далее – у.е.) при расчетах за товары, работы, услуги в рублях широко распространена во многих сферах и ни для кого уже не является новинкой. Но, несмотря на привычность таких операций, некоторые моменты при расчетах в у.е. до сих пор вызывают головную боль у бухгалтера. Так, для целей налогообложения НДС стоит рассмотреть особенности учета, когда цена договора устанавливается в иностранной валюте или условных единицах, а оплата производится в рублях по курсу Центрального Банка РФ на дату платежа, а не на дату отгрузки либо цена определяется по согласованному сторонами курсу, а не по курсу Центрального Банка РФ. Несмотря на то, что с 1 января 2015 года из Налогового кодекса исчезло понятие «суммовых разниц» для целей налогообложения прибыли, что было призвано сблизить бухгалтерский и налоговый учет и упростить работу бухгалтера, не стоит забывать об особенностях учета курсовых разницах при отражении операций в у.е.

О расчетах в у.е.

Возможность предусмотреть в договоре с российским контрагентом стоимость товаров, (работ, услуг), выраженную в условных единицах, а не в официальной валюте РФ, представлена в п. 2 ст.317 ГК РФ, согласно которому денежное обязательство может подлежать оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, «специальных правах заимствования» и др.). По общему правилу, сумма, подлежащая уплате в рублях, определяется по официальному курсу Центрального Банка РФ соответствующей валюты, к которой привязана условная единица на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Согласно сложившейся в делопроизводстве практике договоры с обязательствами в у.е. обычно предусматривают следующие варианты оплаты товаров, работ, услуг:

- Стоимость в у.е. подлежит оплате в рублях по курсу Центрального Банка РФ на дату оплаты;

- Стоимость в у.е. подлежит оплате в рублях по курсу Центрального Банка РФ на дату отгрузки;

- Стоимость в у.е. подлежит оплате в рублях по согласованному сторонами курсу, предусмотренному в договоре.

Договором может быть предусмотрен любой курс для пересчета обязательств в рубли, порядок определения такого курса также определяется только волеизъявлением сторон по договору. Никто не может ограничивать свободу договора в данном отношении, что подтверждается выводами, сделанными в пп. 12, 13 Информационного письма Президиума ВАС РФ от 04.11.2002 № 70.

Однако при свободном определении курса и порядке расчетов сторонам не следует забывать о требованиях Налогового кодекса, предъявляемых к порядку налогообложения операций, выраженных в иностранной валюте и у.е. Особое внимание стоит обратить на операции в у.е. и порядок расчетов при определении налоговой базы по НДС.

Расчеты в у.е. и НДС

Согласно Правилам заполнения счета-фактуры, утвержденным Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость», и разъяснениям Минфина России, приведенным в письме от 06.07.2012 № 03-07-15/70, счет-фактура, если он оплачивается в рублях, должен выставляться в рублях, независимо от того, в какой валюте (у.е.) установлена цена по договору.

При этом для удобства расчетов в счет-фактуру можно ввести дополнительные показатели, добавив графы или строки со стоимостью товаров, работ, услуг в у.е. и курсом пересчета стоимости в рубли. Такие рекомендации даны в письмах Минфина России от 16.06.2014 № 03-07-09/28664, от 10.04.2013 № 03-07-09/11863. Если ваша организация является участником электронного документооборота, вам не составит труда дополнить электронный счет-фактуру всеми необходимыми данными за счет «свободных полей». Новые форматы, утвержденные для счета-фактуры, универсального передаточного акта, содержат все необходимые реквизиты и отвечают требованиям, установленным Постановлением Правительства РФ от 26.12.2011 № 1137 и ст. 169 НК РФ. Плюсом электронного взаимодействия с контрагентами является тот факт, что электронные форматы документов отличаются гибкостью в своем использовании за счет наличия в них свободных информационных полей, которые организация может заполнять по собственному усмотрению, что позволяет учитывать специфику оформляемого события.

Обмениваться электронными документами с контрагентами намного быстрее, чем бумажными, их удобно хранить, искать и представлять по требованию ФНС. Узнайте о преимуществах для вашей компании.

При определении налоговой базы по НДС на момент оплаты (частичной оплаты) товаров (работ, услуг) конкретного правила для пересчета курса условных единиц в рубли Налоговым кодексом не предусмотрено. При получении аванса не так важен курс, который применялся сторонами для расчета стоимости товаров (работ, услуг), так как в соответствии с п. 4 ст. 164 НК РФ НДС в любом случае должен исчисляться с суммы фактически полученных денежных средств по расчетной ставке 18/118%. Стоимость товара, работы, услуги, по которым была получена предоплата, в дальнейшем не пересчитывается для целей налогообложения НДС. Таким образом, расхождений между договорным курсом и курсом Центрального Банка РФ в дальнейшем не возникнет, если в поставке товаров (работ, услуг) имела место 100% предоплата. Необходимо отметить, что такая ситуация значительно облегчит труд бухгалтера, но на деле полная предоплата встречается не так часто, как нам хотелось бы.

А вот при определении налоговой базы по НДС на момент отгрузки ситуация выглядит иначе. Налоговым кодексом в п. 4 ст. 153 прямо предусмотрено, что если при реализации товаров (работ, услуг), обязательство об оплате которых предусмотрено в рублях в сумме, эквивалентной определенной сумме в иностранной валюте, или условных денежных единицах, моментом определения налоговой базы является день отгрузки (передачи) товаров (работ, услуг), при определении налоговой базы иностранная валюта или условные денежные единицы пересчитываются в рубли по курсу Центрального банка РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг).

Таким образом, Налоговый кодекс не предусматривает никакой вольности в порядке определения расчетов в у.е., в том числе применения согласованного сторонами курса, отличного от официального курса Центрального Банка РФ. О том, что порядок расчета НДС продавцом не зависит от курса иностранной валюты или условной единицы, установленной договором, свидетельствуют письма Минфина России от 21.02. 2012 № 03-07-11/51, от 06.07.2012 № 03-07-15/70.

При этом при последующей оплате товаров (работ, услуг) налоговая база по НДС не корректируется. Разницы в сумме налога, возникающие у налогоплательщика-продавца при последующей оплате товаров (работ, услуг), учитываются в составе внереализационных доходов в соответствии со ст. 250 НК РФ или в составе внереализационных расходов в соответствии со ст. 265 НК РФ.

Особенную сложность для бухгалтера представляют операции по реализации товаров (работ, услуг), стоимость которых выражена в у.е., а оплата установлена по согласованному, отличному от официального, курсу, при получении частичной предоплаты. Ведь при определении налоговой базы по НДС на день отгрузки товаров (выполнения работ, оказания услуг) в счет ранее поступившей частичной оплаты в рублях вышеуказанную норму п. 4 ст. 153 НК РФ следует применять только в отношении части стоимости товаров (работ, услуг), выраженной в иностранной валюте или в условных денежных единицах, не оплаченной покупателем на дату отгрузки товаров (работ, услуг). Таким образом, часть стоимости товаров (работ, услуг), не оплаченная покупателем на дату отгрузки товаров (работ, услуг), должна пересчитываться в рубли по курсу Центрального Банка РФ на дату их отгрузки, а ранее поступившая частичная оплата в рублях пересчету не подлежит. Такое мнение выражено в письмах Минфина России от 23.12.2015 № 03-07-11/75467, от 22.06.2015 № 03-03-06/1/35865, ФНС России от 21.07.2015 № ЕД-4-3/12813.

Расчеты в у.е. и налог на прибыль

При применении метода начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (метод начисления). При этом выручка от реализации товаров признается в составе доходов от реализации, исходя из договорной стоимости на дату перехода права собственности на товары, работы, услуги от продавца к покупателю, что подтверждается положениями пп. 1 п. 1 ст. 248, п.п. 1 и 2 ст. 249, п. 3 ст. 271 НК РФ. Соответственно, выручка от реализации должна быть переведена в рубли по тому курсу, который согласован сторонами в договоре, даже, если такой курс будет отличаться от официального курса, установленного Центральным Банком РФ на дату перехода права собственности на товары, работы, услуги.

До 2015 года в налоговом учете существовало два вида разниц, порядок определения которых несколько отличался друг от друга, так:

- курсовые разницы возникали при расчетах в иностранной валюте, как правило, с иностранными контрагентами;

- суммовые разницы возникали при расчетах с российскими контрагентами, когда оплата производилась в рублях, а сумма платежа приравнивалась к сумме, выраженной в валюте или условных единицах.

Начиная с 1 января 2015 года из 25 главы НК РФ исчезло понятие «суммовые разницы», что сблизило бухгалтерский и налоговый учет и несколько облегчило работу бухгалтера. Теперь все разницы, возникающие при расчетах как в валюте, так и в рублях с привязкой к некой условной единице, называются курсовыми. При переходе на новый порядок учета таких операций были введены специальные положения, предусматривающие, что доходы (расходы) в виде суммовых разниц, возникших у налогоплательщика по сделкам, заключенным до 1 января 2015 г., должны учитываться в целях налогообложения прибыли в порядке, установленном до этой даты, т.е. по старому порядку.

Сложность тут вызывает понятие «сделка», которое дано нам в переходных положениях. Не до конца внес ясность и Минфин России, когда в своих многочисленных письмах (от 14.05.2015 № 03-03-10/27647, от 18.05.2015 № 03-03-06/1/28283, от 19.05.2015 № 03-03-06/2/28746, 03-03-06/1/28749, от 21.05.2015 № 03-03-06/1/29152, от 25.05.2015 № 03-03-06/1/29921, от 28.05.2015 № 03-03-06/1/30847) отметил, что в соответствии со ст. 153 ГК РФ под сделками признаются действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей. Таким образом, с точки зрения гражданско-правовых отношений сделкой является как заключение соглашения (у поставщика возникает обязательство по поставке товара, а у покупателя – право требовать его поставки), так и отгрузка (у поставщика появляется право требовать оплаты товара, а у покупателя – обязанность его оплаты).

Таким образом, если ваша организация заключила договор или отгрузила товар (выполнила работу, оказала услугу) до 1 января 2015 года, то разницы, возникшие по таким операциям, стоит учитывать по старому порядку в виде суммовых разниц.

При заключении договора и/или отгрузке после 1 января 2015 года возникшие разницы уже будут признаваться курсовыми. При этом для целей бухгалтерского и налогового учета курсовые разницы рассчитываются одинаково и порядок их расчёта нам уже давно известен. На конец месяца и при прекращении обязательства положительные курсовые разницы включаются в соответствии с п. 11 ст. 250 НК РФ в состав внереализационных доходов; отрицательные курсовые разницы – в соответствии с подп. 5 п. 1 ст. 265 НК РФ во внереализационные расходы.

В бухгалтерском учете в 2007 г. одними из наиболее значимых стали изменения в учете расчетов в условных единицах. В начале 2007 г. были опубликованы приказы Минфина России от 27.11.06 г. № 154н, 155н, 156н, которыми был изменен целый ряд ПБУ и других нормативных документов по бухгалтерскому учету.

До 2007 г. в бухгалтерском учете существовало понятие «суммовая разница». Она возникала в случае, когда по договору в условных единицах курс поступления (реализации) отличался от курса оплаты. В некоторых случаях на величину суммовой разницы могла быть скорректирована выручка от реализации или стоимость поступивших ТМЦ, а также суммовая разница могла быть включена в состав прочих доходов и расходов.

С 2007 г. согласно новому ПБУ 3/2006 суммовые разницы становятся одним из видов курсовых разниц. Такие разницы теперь относятся на прочие доходы (прочие расходы). При любом погашении дебиторской или кредиторской задолженности, полном или частичном, производится переоценка всей суммы задолженности по курсу, установленному соглашением сторон. Кроме того, организация обязана осуществлять переоценку активов и обязательств в условных единицах в конце каждого отчетного периода. Такая переоценка также производится по определенному соглашением сторон курсу.

Фирма «1С» оперативно реализовала в своих программных продуктах ведение учета в соответствии с указанными приказами Минфина России.

Рассмотрим, как новый порядок учета реализован в «1С:Бухгалтерии 8».

Основные изменения в «1С:Бухгалтерии 8»

До 2007 г. для учета возникающих разниц по расчетам в условных единицах на счете 91 «Прочие доходы и расходы» в справочнике «Прочие доходы и расходы» предусмотрена специальная статья «Суммовые разницы». С этого года статья «Суммовые разницы» не применяется. Вместе с тем согласно новому ПБУ 3/2006 требуется отдельное раскрытие в отчетности сумм курсовых разниц при оплате в валюте и при оплате в рублях. С этой целью в справочник «Прочие доходы и расходы» была добавлена новая статья для разниц по рублевым расчетам «Курсовые разницы по расчетам в у.е.». Элемент с таким же наименованием был добавлен и в предопределенный перечень видов прочих доходов и расходов – это необходимо для корректного формирования отчета о прибылях и убытках (форма № 2).

Переоценку задолженностей в условных единицах в бухгалтерском учете с 2007 г. выполняют все документы программы, которыми может отражаться оплата - входящие и исходящие платежные поручения, платежные ордера на поступление и списание денежных средств, приходные и расходные кассовые ордера, документ «Корректировка долга».

Все регламентные операции в «1С:Бухгалтерии 8» выполняются документом «Закрытие месяца». Поэтому документ «Закрытие месяца» выполняет теперь и переоценку задолженностей в условных единицах на конец каждого отчетного периода. Для этого в документ добавлена операция «Переоценка расчетов в условных единицах». Документ «Закрытие месяца» выполняет также вступительную переоценку остатков задолженностей в условных единицах по состоянию на 1 января 2007 г.

В законодательстве по НДС и налогу на прибыль никаких изменений, связанных с расчетами в условных единицах, не произошло. Суммовые разницы в налоговом учете по налогу на прибыль продолжают учитываться по тем же правилам, что и в 2006 г. Для целей НДС объектом налогообложения, как и раньше, являются все суммы поступлений, связанные с расчетами за товары, работы, услуги.

Отсутствие изменений в налоговом законодательстве, в частности, означает, что для корректного определения суммовой разницы в налоговом учете по налогу на прибыль и величины доначисления НДС необходимо знать рублевую оценку задолженности в условных единицах без проведенных в бухгалтерском учете переоценок. Из данных бухгалтерского учета теперь получить такую сумму нельзя, поэтому необходимо организовать еще один, параллельный учет задолженности в условных единицах - по старым правилам, без переоценок. Для этого в бухгалтерский план счетов «1С:Бухгалтерии 8» добавлен забалансовый счет с кодом УЕ «Задолженность по расчетам в у.е.». При расчетах используются: с покупателями – субсчет УЕ.62 «Задолженность по реализации в у.е.», с поставщиками – субсчет УЕ.60 «Задолженность по приобретению в у.е.».

Счета с такими же кодами УЕ.62 и УЕ.60 появились и в налоговом плане счетов «1С:Бухгалтерии 8». Они нужны для того, чтобы в случае применения организацией ПБУ 18/02 было можно отразить временные разницы в оценке задолженности между бухгалтерским и налоговым учетом (для целей бухгалтерского учета задолженность переоцененная, для целей налогового учета – непереоцененная). Проводки по налоговым счетам УЕ.62 и УЕ.60 позволяют при закрытии месяца автоматически начислить отложенные налоговые активы (ОНА) и обязательства (ОНО). Для начисления ОНА и ОНО по расчетам в условных единицах в конфигурацию добавлен новый вид активов и обязательств «Курсовые разницы по расчетам в у.е.». Если организация не применяет ПБУ 18/02 (в учетной политике организации флажок «Применяется ПБУ 18/02» снят), у нее нет необходимости в определении суммы временных разниц, поэтому проводки по налоговым счетам УЕ.62 и УЕ.60 в этом случае не формируются.

Рассмотрим на примерах, как отражаются операции по расчетам в условных единицах в бухгалтерском и налоговом учете по новым правилам.

Вступительная переоценка на 1 января 2007 г.

Согласно приказу № 154н новое ПБУ 3/2006 действует начиная с отчетности 2007 г. Неоплаченные остатки задолженности по договорам в условных единицах в баланс за 2006 г. должны попасть без учета переоценки. Однако во вступительном сальдо баланса за 2007 г. результаты переоценки уже должны отразиться – переоценка задолженности происходит в межотчетный период. В типовых конфигурациях фирмы «1С» проводки, формируемые в межотчетный период, необходимо записывать с датой 31 декабря, но делать это нужно уже после того, как годовой баланс будет сдан.

Для автоматического формирования всех необходимых проводок, связанных со вступительной переоценкой расчетов в у.е., пользователи «1С:Бухгалтерии 8» должны после формирования годового баланса ввести еще один дополнительный документ «Закрытие месяца» за 31.12.2006, отметив в нем единственную операцию «Переоценка расчетов в условных единицах на 01.01.2007».

При проведении документ «Закрытие месяца» зафиксирует непереоцененную задолженность покупателя по расчетам в условных единицах, которая отражается по дебету счета УЕ.62. Сумма вступительной переоценки согласно приказу № 154н будет отнесена на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Пример 1. По состоянию на 31 декабря 2006 г. по данным бухгалтерского учета ООО «Стройкомплект-сервис» числится неоплаченная задолженность покупателя ООО «Саймон & Шустер» по документу «Реализация товаров и услуг» от 9.10.06 г. за поставленные товары в размере 300 у.е., или 10 197 руб. По условиям договора поставки 1 условная единица равна 1 евро по курсу ЦБ РФ на день оплаты. Курс евро на 9.10.06 г. составлял 33,99 руб./евро, курс на 31.12.06 г. составляет 34,6965 руб./евро.

Документом «Закрытие месяца» будут сформированы следующие бухгалтерские записи:

- Д-т УЕ.62 - 10 197 руб. – начальный остаток задолженности;

- Д-т 62.31, К-т 84.01 - 211,95 руб. – пересчет задолженности по расчетам в у.е.;

- Д-т 84.02, К-т 77 - 50,87 руб. – признание отложенного налогового обязательства.

Для целей налогового учета задолженность не переоценивается. Следовательно, в налоговом учете формируется проводка по временной разнице в оценке задолженности с видом учета «ВР», а в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» – отложенное налоговое обязательство также в корреспонденции со счетом 84.

В налоговом учете формируется проводка:

- Д-т УЕ.62 - 211,65 руб. – временная разница вследствие разного порядка признания курсовых разниц.

Операции по расчетам в условных единицах в 2007 г.

Рассмотрим отражение в «1С:Бухгалтерии 8» операций по расчетам в условных единицах, которые происходят в 2007 г., на примере.

Пример 2. ООО «Стройкомплект-сервис» заключило договор № К-06-03/64 с ООО «Дальстрой» на консультационные услуги. Стоимость договора – 1000 у.е. (в том числе НДС) с оплатой в рублях по курсу на дату оплаты. Услуги были фактически оказаны 5 марта (курс на 5.03.07 г. – 28 руб./у.е.), а оплата поступила 15 апреля 2007 г. по курсу 29 руб./у.е. Между датой оказания услуг и датой оплаты находится отчетная дата – 31 марта. Курс на 31.03.07 г. – 31,5 руб./у.е.

Документ «Реализация товаров и услуг» от 5.03.07 г. в бухгалтерском учете формирует такие проводки:

- Д-т УЕ.62 - 28 000 руб. – задолженность по реализации в условных единицах;

- Д-т 62.31, К-т 90.01.1 – 28 000 руб. – выручка от реализации;

- Д-т 90.03, К-т 68.02 – 4271,12 руб. – НДС.

Кроме бухгалтерских проводок по балансовым счетам формируется дополнительная проводка по забалансовому счету УЕ.62 «Задолженность по реализации в у.е.», которая фиксирует задолженность покупателя по расчетам в условных единицах.

В налоговом учете в данном случае формируется только обычная проводка по отражению факта реализации:

- Д-т ПВ, К-т 90.01.1 – 23 728,88 руб. – выручка от реализации (без НДС).

Документ «Закрытие месяца», который вводится 31 марта 2007 г., переоценивает возникшую задолженность в условных единицах, чтобы остаток рублевой задолженности по бухгалтерскому учету соответствовал курсу на эту дату. В результате в бухгалтерском учете на счете 91 «Прочие доходы и расходы» возникает связанный с переоценкой доход. Для целей налогового учета никакого дохода не возникает, поэтому в налоговом учете формируется проводка по временной разнице с видом учета «ВР», аналогично примеру 1:

- Д-т УЕ.62, К-т 91.01.7 – 3 500,00 руб. – временная разница вследствие разного порядка признания курсовых разниц.

В бухгалтерском учете возникшая временная разница приводит к формированию проводки по отложенному налоговому обязательству:

- Д-т 62.31, К-т 91.01 – 3500 руб. – пересчет задолженности по расчетам в условных единицах;

- Д-т 68.04.2, К-т 77 – 840,00 руб. – признание отложенного налогового обязательства.

При поступлении оплаты 15 апреля необходимо еще раз переоценить остаток дебиторской задолженности – теперь уже по курсу на день оплаты. Курс условной единицы на дату последней переоценки – 31 марта – был равен 31,5. На дату оплаты курс понизился и стал равен 29, а значит, в бухгалтерском учете на счете 91 возник расход, связанный с переоценкой. Задолженность по счету 62.31 погашается по текущему курсу (29 х 1000), а задолженность по счету УЕ.62 – по тому курсу, который был на дату реализации (28 х 1000). Между суммой проводки по счету 62.31 и суммой проводки по счету УЕ.62 образуется разница в размере 1000 руб. Эта разница представляет собой базу, с которой производится доначисление НДС. С другой стороны, эта же самая сумма (за минусом доначисленного НДС) является той суммовой разницей, которая образует доход в налоговом учете.

Документ «Платежное поручение входящее» формирует такие бухгалтерские проводки:

- Д-т 91.02, К-т 92.31 – 2500,00 руб. – пересчет задолженности по расчетам в условных единицах;

- Д-т 51, К-т 62.31 – 1000 у.е., 29 000 руб. – поступила оплата;

- К-т УЕ.62 – 1000 у.е., 28 000,00 руб. – погашена задолженность в у.е. по курсу реализации;

- Д-т 91.02, К-т 68.02 – 152,54 руб. – доначислен НДС.

В налоговом учете должна сформироваться проводка по суммовой разнице. Прямого аналога этой проводки в данных бухгалтерского учета нет, сопоставить ей можно только проводку по доначислению НДС. Суммы проводок явно неравны. Кроме того, на счете 91 в налоговом учете возник внереализационный доход, а на счете 91 в бухгалтерском учете НДС образует расход. Чтобы данные бухгалтерского учета корректно сопоставлялись с данными налогового учета, сумма бухгалтерской проводки должна равняться сумме данных налогового учета, временных и постоянных разниц (БУ = НУ + ВР + ПР). Для выполнения этого правила с помощью документа «Платежное поручение» формируется по налоговому учету еще одна проводка по временной разнице с видом учета «ВР».

Достаточно часто у бухгалтера при появлении договора на приобретение товаров, выраженного в валюте или в условных единицах (у.е.), возникают проблемы с формированием их стоимости и отражением в учете.

Данная статья поможет вам не заблудиться в датах, курсах, стоимости принятия на учет товаров при ее пересчете в рублевую оценку. Давайте рассмотрим:

- законодательные аспекты приобретения товаров по договору в у.е.;

- схему действий в 1С для отражения приобретения товаров по договору в у.е.;

- практические примеры, в которых дается логическая цепочка и порядок оформления документов 1С.

Изучив статью, вы уже никогда не запутаетесь, как оприходовать товары по этими «пресловутыми» договорам, выраженным в у.е.

Приобретение товаров по договорам в у.е.: законодательство

Бухгалтерский и налоговый учет

Операции в валюте между российскими организациями запрещены и осуществляются только в российских рублях (ст. 9 Федерального закона от 10.12.2003 N 173-ФЗ).

При этом цена в договоре может быть выражена в любой валюте или условных единицах (у.е.), отличных от рублей (п. 2 ст. 317 ГК РФ).

Оплата по таким договорам должна осуществляться только в рублях по согласованному сторонами курсу. Как правило, согласованный курс равен курсу ЦБ РФ, установленному на день оплаты. Но часто в договорах может устанавливаться иной курс, соответствующий курсу ЦБ РФ плюс 2%, минус 0,5% и т.п.

Первичные документы по таким договорам могут выставляться в рублях, валюте или у.е.

Стоимость активов (в т.ч. товаров), выраженных в у.е., подлежит в БУ пересчету в рубли (п. 4 ПБУ 3/2006 , п. 10 ст. 272 НК РФ).

Курс пересчета зависит от того, каким образом была произведена оплата за приобретенные товары.

Товары, за которые прошла оплата в виде 100% предоплаты признаются в БУ в рублевой оценке по курсу, действовавшему на дату предоплаты (абз. 2 п. 9 ПБУ 3/2006 , п. 10 ст. 272 НК РФ).

Товары, за которые оплата проходит после их принятия на учет, признаются в рублевой оценке по курсу, действовавшему на дату перехода права собственности (п. 5 ПБУ 3/2006 , п. 10 ст. 272 НК РФ).

При смешанной форме оплаты в виде частичной предоплаты и постоплаты товары приходуются по суммированной стоимости:

- оплаченная часть оценивается по курсуна дату предоплаты (абз. 2 п.9 ПБУ 3/2006);

- неоплаченная часть оценивается по курсу на дату принятия товаров к учету (п. 5 ПБУ 3/2006).

При этом переоценка кредиторской задолженности поставщикам по договорам в у.е. должна осуществляться на наиболее раннюю из дат (п. 7 ПБУ 3/2006 , п. 8 ст. 271 НК РФ):

- дату погашения обязательств;

- последний день месяца.

В таком случае будут возникать курсовые разницы, которые учитываются на счете 91 «Прочие доходы и расходы»:

- в бухгалтерском учете – как прочие доходы или расходы (п. 13 ПБУ 3/2006);

- в налоговом учете – как внереализационные доходы и расходы (п. 11 ст. 250 НК РФ и пп. 5 п. 1 ст. 265 НК РФ).

Узнать больше о Курсовых разницах .

НДС

Налоговая база по НДС определяется на наиболее раннюю из дат (п. 1 ст. 167 НК РФ):

- день отгрузки;

- день оплаты.

Если первоначальным моментом определения налоговой базы по договору в у.е. является день отгрузки, то она должна определяться исходя из курса ЦБ РФ на день отгрузки.

При последующей оплате за товары вычеты по НДС не корректируется. Разницы в сумме налога в результате постоплаты у покупателя учитываются в составе внереализационных доходов или расходов (абз. 5 п. 1 ст. 172 НК РФ).

При приобретении товаров НДС принимается к вычету (п. 2 ст. 171 НК РФ) при выполнении условий:

- товары должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- товары приняты на учет (п. 1 ст. 172 НК РФ).

Покупатель имеет право принять к вычету ту сумму НДС, которая указана в счете-фактуре. Но необходимо быть внимательными и проверять суммы НДС в СФ, указанные поставщиком.

Счета-фактуры (УПД) по договорам в у.е. выставляются только в рублях. Рублевая сумма в счете-фактуре на отгрузку зависит от порядка оплаты по договору в у.е.

Вариант №1. 100% предоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке по курсу ЦБ РФ, действовавшему на дату предоплаты (п. 14 ст. 167 НК РФ, Письмо Минфина РФ от 23.12.2015 N 03-07-11/75467).

Если от поставщика ранее был получен авансовый счет-фактура, то по такому СФ так же НДС имеем право принять к вычету. Но в момент получения товаров НДС по авансовому СФ необходимо восстановить.

Вариант №2. 100% постоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке покурсу ЦБ РФ, действовавшему на дату отгрузки (п. 4 ст. 153 НК РФ).

Вариант №3. Частичная предоплата и постоплата по договору

Поставщик обязан выставить отгрузочный СФ в рублевой оценке на стоимость, состоящую из:

- оплаченной части, оцениваемой по курсу на дату предоплаты (п. 14 ст. 167 НК РФ);

- неоплаченной части, оцениваемой по курсу на дату отгрузки (п. 4 ст. 153 НК РФ, Письмо Минфина РФ от 23.12.2015 N 03-07-11/75467).

Если от поставщика ранее был получен авансовый счет-фактура на частичную предоплату, то по такому СФ НДС так же имеем право принять к вычету. Но в момент получения товаров НДС по авансовому СФ необходимо восстановить.

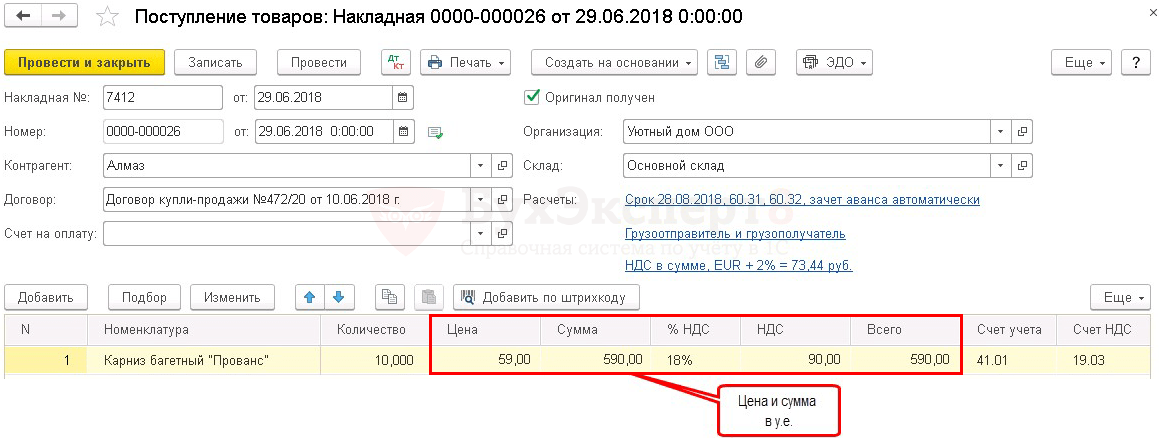

Приобретение товаров по договорам в у.е.: учет в 1С

Настройка функциональности для ведения учета по договорам в у.е.

Для того чтобы в программе 1С появилась возможность вести учет по договорам в у.е., необходимо в справочник Валюты занести несколько позиций валют.

Оформление договора в у.е.

Если взаиморасчеты с поставщиком осуществляются по договору (счету на оплату), выраженному в валюте или у.е., а оплата производится в рублях, то при вводе договора в справочник Договоры необходимо в разделе Расчеты указать:

- Цена в — валюту или согласованный курс, указанный в договоре;

- Оплата в — флажок руб.

Счета расчетов с поставщиками по договорам в у.е.

При выборе договора в у.е. для ведения взаиморасчетов с поставщиками в документах автоматически будут устанавливаться счета расчетов, предназначенные в 1С для договоров в у.е.:

- 60.31 «Расчеты с поставщиками и подрядчиками (в у.е.)»;

- 60.32 «Расчеты по авансам выданным (в у.е.)».

В результате проведения документов по соответствующим счетам взаиморасчетов с поставщиками будут сделаны проводки.

Курс для пересчета у.е. в рубли

Еще одной особенностью заполнения документов по договорам в у.е. является то, что при оприходовании товаров в документе Поступление (акты, накладные) в табличной части указывается стоимость поступивших товаров в у.е.

Бухгалтерский учет ведется в рублях и стоимость объектов, выраженных в валюте, подлежит пересчету в рубли (ст. 12 Федерального закона от 06.12.2011 N 402-ФЗ).

Курс, используемый 1С для пересчета у.е. в рубли, неразрывно связан с курсами в справочнике Валюты .

В справочник добавляется курс валюты или у.е., определенный в договоре. Это могут быть курсы официальных валют EUR, USD, а так же иные курсы у.е., например, такие курсы как EUR + 2%, USD – 1% и т.п.

При этом для автоматического заполнения иных курсов в справочник Валюты их необходимо привязывать к официальным курсам ЦБ РФ.

Курс, применяемый для рублевой оценки стоимости приобретенных товаров, будет отличаться и зависит от порядка оплаты по договору.